家を買ったとき僕がもっとも不安だったのは「住宅ローン」です。車やちょっと高い楽器を購入した経験はありましたが、家を買えるほどのローンを組むのははじめてのこと。「いったいなにをどうしたらいいのだろう?」というふうに、なにがわからないのかもわからない状態でした。

その結果、僕はどうなったか……?

決して「得」とはいえないような住宅ローンの契約を結んでしまいました。

僕は同じ後悔を誰にもしてほしくありません。そこで、住宅ローンを組む前の前提知識から組んだあとの繰り上げ返済まで、可能な限りわかりやすく説明します。

これは、「はじめて住宅ローンを組む方」や「住宅ローンに漠然とした不安がある方」、「住宅ローンで損したくないと考える方」向けの記事です。「何度も住宅ローンを組んだことがあるからわからないことなんてない」という方には役に立ちません。そっとブラウザを閉じるか別の記事を読んでくださると幸いです。

でも、「住宅ローンのことはなにもわからない」「住宅ローンで損したくない」「住宅ローンについて実はよくわからないことがある」といった方は、これを読めば住宅ローンについて必要な基礎知識の9割がわかります。

目次

不動産仲介業者やハウスメーカーの提携ローンにはメリットもデメリットもあるが、トータルで考えると損をすることが多い

僕が住宅ローンで失敗したのは、不動産仲介業者に言われるままに「提携ローン」を組んでしまったからです。

提携ローンとは、仲介業者やハウスメーカーと提携している銀行の住宅ローンです。僕が購入した家の仲介業者では、三菱東京UFJ銀行やみずほ銀行、りそな銀行などと提携していました。いずれも日本を代表する大手都市銀行です。僕はこうした銀行からお金を借りられるのなら……と喜んで審査を申請しました。

ところが、これが失敗の原因です。なぜ名だたる都市銀行に融資申請したことがいけないのでしょうか。その謎を解くためには、まず提携ローンのメリットとデメリットを知っておかなければなりません。

提携ローンのメリット1 慣れない作業は仲介業者が代行&手続きが簡単

本来、住宅ローンの融資を申請するためには、必要な書類を自分でいくつも用意したうえで銀行や信用金庫などを1行ずつまわらなければなりません。提携ローンならこうしたわずらわしさは皆無です。申請用紙への記入や収入証明の用意など、最低限の作業だけで済みます

提携ローンのメリット2 審査が早く終わることが多い

一般的に、住宅ローンの審査では「本人審査」と「物件審査」がおこなわれています。提携ローンの場合、金融機関があらかじめ物件審査をして土地と建物の担保価値を評価しているので、スピーディーに終わることが多いのです。

提携ローンのメリット3 金利がそれなりに低い

提携ローンを使うと、自分で銀行と交渉するより低い金利になることがあります。住宅ローンのもっとも大きな訴求点は金利です。不動産会社と銀行が手を組むわけですから、これはある意味当然のことだといえるでしょう。

ここまでなら提携ローンはメリットだらけのように思えます。しかし、当然デメリットもあります。

提携ローンのデメリット1 ネット銀行のほうが低金利なのが一般的

先ほど提携ローンの金利は「それなりに低い」と書きました。これは本当なのですが、あくまで「それなりに」です。実は、提携ローンよりももっと低い金利で契約できる金融機関があります。それがネット銀行です。

現在、僕が利用した不動産仲介業者の提携銀行でもある三菱東京UFJ銀行の金利は「0.625%」(変動/2017年7月1日現在)です。しかし、ネット銀行で業界最低金利水準を謳う住信SBIネット銀行なら「0.444%」(変動/2017年7月1日現在)で契約することができます。※金利は審査結果によって変わる可能性があります。

この2つの金利をもとに、総支払額にどれぐらいの差が出るか確認してみましょう。ここでは「借入金3,000万円」「返済期間35年」「金利変動なし」で計算してみます。

○金利0.625%の場合

借入金:3,000万円

返済総額:3,340万8,345円

支払利息:340万8345円

○金利0.444%の場合

借入金:3,000万円

返済総額: 3,239万6,669円

支払利息: 239万6,669円

○返済総額の差(支払利息の差)

金利0.625%の場合-金利0.444%の場合=101万1,676円

つまり、ネット銀行のほうが100万円以上も節約できるのです。100万円あればお子さんの教育費やもしものときの貯金に充てることもできますよね。

提携ローンのデメリット2 提携ローンを利用するには手数料がかかる

提携ローンを利用するためには、手数料として3~10万円程度の手数料を請求されます。家を購入するときは、ただでさえさまざまなお金が必要です。さらに10万円ものお金がプラスされるのは、非常に痛い出費となります

僕の最大の失敗は、仲介業者に言われるままに提携ローンを組んでしまったことです。その結果、本来なら払わなくていいお金を払うことになってしまいました。

なぜこんなことになってしまったのでしょうか? それは住宅ローンについて事前にほとんど調べず、「とりあえず仲介業者に相談してみれば大丈夫だろう……」と考えてしまったからです。住宅ローン審査の申請にかかる労力は確かに減りましたが、35年で膨大な利息を払うことになってしまいました。

繰り返しになりますが、僕はあなたに同じ後悔をしてほしくありません。そのためにも、ここから住宅ローンの基本的な知識を説明したいと思います。

住宅ローンはいくらまで借りていい?

住宅ローンを組むとき最初に考えることは「いくらまでお金を借りられるのだろうか」と「本当に返済できるだろうか」ということではないでしょうか。

「年収の5倍以内ならOK」は本当か?

よくあるのは、「年収の5倍以内ならOK」という説明です。僕がはじめてこれを読んだときは「はい?」と思いました。返済がスタートする年齢によって、そのあとに稼げるお金が大きく変わるからです。

たとえば、年収500万円の人が二人いたとします。ただし、一人は30歳でもう一人は40歳です。すると、30歳の人は定年までに35年働いて1億7,500万円稼ぐことができます。一方、40歳の人は定年まで25年働いて1億2,500万円しか稼ぐことができません。年収の5倍というと2,500万円ということになりますが、前者のほうが安全に返済できるのは明らかです。

また、こうしたアドバイスの「年収」は、一般的に「額面」――つまり、「税込年収」を指しているようです。しかし、実際にはそこから社会保険料や所得税を差し引かれて「手取り年収」になります。手取り年収は税込み年収の8割程度と計算すると、税込年収500万円の人は手取りで400万円しか得られません。

こう考えると、住宅ローンで借りた金額は税込み年収で計算するのに、実際に返済できる金額は手取り年収で計算することになります。当然、家計が受ける影響は小さくありません。

「住宅ローンの返済負担率25%以内ならOK」は本当か?

もう一つ多いのは、「返済負担率25%以内ならOK」というものです。住宅ローンの返済負担率は、以下の計算式で割り出します。

返済負担率=年間の返済金額÷年収(万円)×100

たとえば、返済金額が毎年120万円(毎月10万円)&年収500万円の場合、「毎年返済金額120万円÷年収500万円×100」という計算式で、「返済負担率は24%」となります。

ただ、ここでもやはり問題になるのが、税込年収なのか手取り年収なのかということです。これを手取り年収で計算しなおすと「毎年返済金額120万円÷年収400万円×100」という計算式で、「返済負担率は30%」になってしまうわけです。たった6%と思うかもしれませんが、手取り年収400万円の人にとって6%というのは24万円になります。どれだけ負担が大きいかがよくわかりますよね。

僕の住宅ローン、返済負担率はどれぐらいか?

本やインターネットに書かれているアドバイスとして多いのは、「キャッシュフロー表を作成して作成して、一生のマネープランを練りましょう」ということです。

キャッシュフロー表ってなに?

キャッシュフロー表とは、将来にわたる夫の年収、妻の年収、子どもの数、飲食費、車の所有台数、保険料など、お金に関するあらゆることを記入し、未来の収支全体を把握するための表。主な項目としては「収入」「支出」「年間収支」「金融資産残高」があります。

僕は実際に作ったことはないのですが、確かにお金の流れをざっくり把握できそうな気はします。でも、将来の収入のことはわからないし、支出のこともわかりません。急に転職することになるかもしれませんし、子どもが何人生まれるかだってある程度はコントロールできると思いますが授かりものですから完全には無理でしょう。さらに「どんな車のどんなグレードに乗りたいか?」や「夢を実現するのにどれぐらいお金がかかるか?」などを埋める必要があります。

僕はキャッシュフロー表を見た瞬間に、「そんなのわからないよー」と呟いてしまいました。いかにもファイナンシャルプランナーが好きそうなものですが、自分の私生活についても本当にこんな難しい表を作成しているのでしょうか……。すごいですねえ。

僕の返済負担率はどれぐらいか?

こう考えると、「できるだけ余裕を持った負担率にする」としか考えられないような気がします。……といっても、参考にする材料がほしいものですよね。そこで、僕の返済負担率を公開したいと思います。

・職業:フリーランス

・住宅ローンを組んだときの世帯年収:約750万円

・現在の世帯年収:約1,000万円(記事を書いたとき)

世帯年収は僕と妻の年収を足したものです。ただ、これはあくまで記事を書いた前の年のもの。僕はフリーランスなので、年収に100万円単位での変動があります。

これをもとに計算すると、住宅ローンを組んだときの返済負担率は「約13%」。現在の返済負担率は「約9.6%」となっています。僕たち夫婦はお酒もタバコもギャンブルもやらず、消費欲もあまりありません。大きな出費といえば、年に1~2回旅行に出かけ、年に1~2回ホテルやレストランでちょっとだけ贅沢な食事をする程度。経済的にはまずまず安定しているといえます。

将来子どもが生まれることを考えるとやや不安ですが、現在は余剰資金を貯蓄と投資にまわし、誕生後はそのなかから育児・保育にまわせば当面は生活できる試算が立っています。

これがもし返済負担率25%ということになったら、正直どうかわかりません。生活はちょっと苦しくなるのではないでしょうか。消費の多い家庭ならなおさらです。

なんとなく、どれぐらいのお金なら借りていいかイメージしていただけたでしょうか。「子どもがいるかいないのか」や「共働きかそうでないか」、「将来、働き手が夫あるいは妻の片方だけになることはないか」など、さまざまな要素によって異なりますが、もし夫婦共働きで子どもがまだいないということであれば、返済負担率は15%程度にしておくのがいいのではないかと思っています。

金利タイプは主に3つ 変動金利タイプ・固定金利期間選択・全期間固定金利タイプ

次に直面する難題は、どの金利タイプを選ぶかということです。住宅ローンの金利タイプには大きくわけて4つあります。「変動金利」「固定期間選択」「全期間固定金利」「預金連動」です。

変動金利タイプ 金利上昇リスクはあるがもっとも利率の低い住宅ローン

現在もっとも多くの人が利用しているのが、この「変動金利タイプ」だといわれています。これは、文字通り「金利が変動するタイプの住宅ローン。多くの場合、毎年4月と10月に金利を上げるか下げるか、あるいは据え置きにするかを決めます。

金利は景気や政策によって左右します。この記事を書いている2017年1月現在は、空前の低金利が続いています。先ほどもピックアップした住信SBIネット銀行で適用される金利は「0.444%」です。バブル期の住宅ローンは「8%」だったともいわれていますから、現在の金利がどれだけ低いかがよくわかります。

≪住信SBIネット銀行≫ 住宅ローン

●固定・変動の金利タイプ切り替え可能!【手数料無料】

●一部繰上返済は1円から何度でもOK!【手数料無料】

●手続きはネットと郵送で!まずは便利なローンシミュレーションへ

変動金利タイプには金利上昇リスクがありますが、やはり1%を切る利率は魅力的です。まさか突然バブル期のような金利になることはないだろうと考えて、みなさん変動金利を選ぶのだろうと思います。

ちなみに僕も変動金利タイプで住宅ローンを契約していますが、こういった図を参考にしました。

(ピースの又吉さんが出演するNHK「オイコノミア」からお借りしました)

実はここ20年以上変動金利の利率は上昇していません。実際にはこの図のあと、金利はさらに低下し現在にいたります。

固定期間金利選択タイプ 変動金利と固定金利のいいとこ取りだがデメリットも

固定金利期間選択タイプは、一定期間は固定金利でその後は変動金利になる住宅ローンです。「5年間固定」「10年間固定」「20年間固定」などが一般的。固定期間が長いほど金利が高くなります。

メリットは固定金利の選択期間中に比較的低い金利で返済できるということです。たとえば、10年間固定金利で住宅ローンを組んだとします。家を買った人のなかには、「この10年間は子育てにお金を使いたい」と考える人がいるでしょう。10年間の金利固定は、こんな人にこそ効果を発揮します。毎月支払う返済額に変動がないので、教育費などの計画を立てやすいのです。

ところがデメリットもあります。住宅ローンには金融機関が定める一定の条件を満たした場合に適用される「優遇制度」があります。固定金利期間選択タイプを利用すると、固定期間終了後にこの優遇が軽くなってしまうことがあるのです。つまり、固定期間が終わって変動金利に変わると、一般的に金利が高くなってしまうのですね。万一このころ年収が下がっていたら、返済できなくなってしまう危険性が出てきます。

固定金利タイプ 最近の超低金利で利用する人が増えている

返済終了までの全期間、金利が固定されているタイプの住宅ローンです。

「景気や政策が変わっても金利が変わることはない」という安心感がもっとも大きなメリットです。「フラット35」の認知度が高まったことや空前の超低金利によって、契約する人が増えているといわれています。

固定金利でも強いのが、住信SBIネット銀行です。変動金利と固定金利を比較すると、固定金利のほうが高いのが一般的です(変動金利<固定金利)。ところが、住信SBIネット銀行のサイトを見ていると、僕が組んでいるより変動金利より低い金利で固定金利の住宅ローンを組めることがわかります。

しかも、他の銀行が「保証料」という名前の謎のお金を請求するのに対し、住信SBIネット銀行はこれがありません(※保証料についてはあとで説明します)。働けなくなってしまったときの返済免除など、借りる側にとってのメリットもかなり大きいです。一度、見ておくといいと思います。

住宅ローンを組むときには諸費用がかかる

住宅ローンにかかるお金といえば「利息」をイメージしますが、実は契約するだけでもかなりのお金がかかります。

住宅ローン保証料

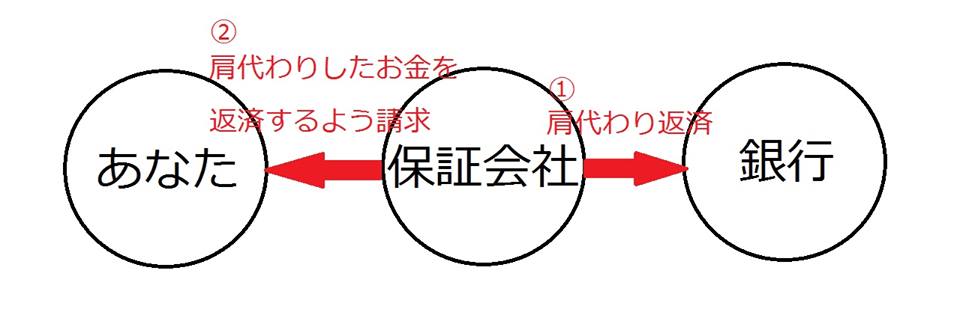

銀行がもっとも心配するのは、貸したお金が返ってこないことです。そこで銀行は、信頼できる保証会社を利用します。万一、住宅ローンの契約者(あなた)がお金を払えなくなってしまったら、この保証会社が銀行にお金を返済するのです。そのために契約者が保証会社に支払うのが「住宅ローン保証料」です。

……ということは、自分が住宅ローンを返済できなくなったら借入はチャラになるの? と思うかもしれませんが、実はそうはなりません。

保証会社は、銀行に支払ったお金を返済するよう住宅ローンの契約者に請求します。つまり、返済先が銀行から保証会社に切り替わるだけで、支払いから逃れることはできないのです。ローン保証料は、このまったく無駄な仕組みのために払わなければいけないお金ということになります。

支払い方法は2種類。借入額や返済期間に応じて一括で支払う方法と、金利に上乗せする方法です。一般的には一括で支払うほうが安く済みます。

火災保険&地震保険料

住宅ローンを組むときには火災保険への加入が義務付けられます。万一火災が起きたとき保険に入っていないと借金だけが残ることになってしまうので、入りたくないという人はおそらくいないのではないでしょうか。

火災保険料は一括で支払うのが一般的。保険料は補償内容や保険会社によって異なっていて、どの保険会社と契約するかは自由です。

ただ、実際は銀行で住宅ローンの契約を結ぶとき、勧められるままに提携の保険会社の商品を契約してしまうことがほとんどです。こういう保険はパックプランになっていることがあり、自分の家には不要な補償がついていることがあります。

たとえば、僕の家は地上約50メートルの高台で地盤も安定した場所に建っています。そのため水害の心配は限りなくゼロに近いのですが、銀行で契約した火災保険には水害の補償が入っていました。当然、その分だけ保険料が高くなります。家を購入してから2年後にこれに気づき、別の保険会社に乗り換え。年間数千円、保険料が安くなりました。

銀行で契約する火災保険が、あなたとあなたの家にぴったりのプランを提案してくれるとは限らないので、自分で火災保険を見つけるのがベストです。

↓こうした見積もり比較サイトを使えば、10社以上の保険会社から最適な保険を選ぶことができます。

![]()

火災保険一括見積もり依頼サイト

![]()

また、地震保険の加入は任意ですが、火災保険に加入しないと契約できないのが一般的です。ちなみに、東日本大震災の2年半後に家を買った僕は地震保険も契約しています。熊本地震があったことを考えると、入っておいて損はないと思います。ちなみに地震保険は、確定申告(会社員などの方は年末調整)の控除対象になります。

住宅ローン事務手数料

住宅ローンを契約するときには、金融機関に事務手数料を支払うのが一般的。その金額は3~10万円にものぼります。また、フラット35では借入金の1~2%といった定率方式を採用。3,000万円借り入れると30~60万円かかることになるので、定率方式のほうが高い料金であることがわかります。

180度変わった頭金の常識 相場はどれぐらい?

最近、頭金に関する常識は180度変わりました。両親の世代(60歳以上)は、頭金をなるべくたくさん入れて借入金額を減らすべきだと考えているようです。一般的には、物件購入金額の2割が必要だとされています。

不動産・住宅情報サイト「HOME’S」が運営する株式会社ネクストが2014年11月8日に発表したデータによれば、住宅を購入した人が支払った頭金はこのようになっています。

1位 頭金なし(15.4%)

2位 1,000万円~2,000万円(15.0%)

3位 2,000万円以上(11.7%)

4位 500万円~700万円(11.3%)

5位 400万円~500万円(7.9%)

「頭金なし」と「1,000万円~2,000万円」がほぼ同数です。以前の常識から考えると、「頭金なし」が1位なんて危険すぎる……ということになると思います。でも、これは金利が高かった時代の話です。

あえて頭金を入れないほうがいいこともある

最近の低金利によって「あえて頭金を入れないほうがいいこともある」という価値観が生まれました。

ここで頭金を入れることのメリットとデメリットをざっくりと確認してみます。

頭金を入れることのメリット

頭金を入れる目的は、借入金額を減らすことで支払う利息を減らすことです。頭金がゼロの場合は物件の購入にかかる金額すべてに利息がかかることになります。たとえば、3,000万円の物件を購入し、すべてを住宅ローンで賄うとしたら、3,000万円すべてに利息がかかるということです。一方、頭金を1,000万円入れれば、2,000万円にだけ利息がかかることになります。当然、返済総額は減りますから、長期的な視点に立てば得をすることになります。

頭金を入れることのデメリット

頭金には数百万円単位のまとまったお金が必要になります。言い方を変えれば、数百万円単位のお金が一気に自分の手元からなくなるということです。万一、家を購入した直後に仕事を失うなどしてしまうと、生活が立ち行かなくなってしまうばかりでなくいきなり返済が滞ることになってしまいます。

☆★☆★

金利が低いいま、頭金についてどう考えればいいのでしょうか。金利が高い時代、頭金をたくさん入れて借入金額を減らさないと、利息が膨らみどんどん返済総額が増えていきました。一方、金利が低い現在は、頭金をたくさん入れなくても利息はさほどかさまなくなりました。そうであれば、無理して多額の頭金を入れるより、そのお金を当面に生活を維持するために使うほうが無難だといえます。

また、頭金をたくさん入れるにはお金を貯める必要があります。そのあいだに賃貸に住んでいる場合は家賃が発生します。住宅を購入しようと考えているのであれば、これは本当に無駄なコストです。頭金が貯まるのを待たずに、早く家を購入したほうが得になります。

都市銀行・地方銀行・ネット銀行・信用金庫の違いは?

実際、どんな金融機関にお金を借りればいいのでしょうか。ここで出てくる選択肢が、メガバンク(都市銀行)、ネット銀行、信用金庫の4つではないでしょうか。

メガバンク(都市銀行)は大企業に勤めている人や公務員の人に向いている!

メガバンクはそもそも、大企業に勤めている方や公務員の方など、安定した収入を持っている人を主な顧客にしています。ですから、大企業の正社員として勤務している方や公務員としてお勤めの方は比較的ローン審査に通りやすい傾向があります。一方、中小企業にお勤めの方やフリーランスの方は大変厳しい審査がされることがあります。

また、僕が組んでいる住宅ローンもそうですが、土地と建物を担保に取られます。特に土地の価格は地方にいくほど下がります。メガバンクが展開するのは主に首都圏や地方の大都市です。こう考えると、担保としての価値が低い地方の小さな町に家を買う場合、メガバンクから融資を受けるのはとても難しいことがわかります。

ここまで見るとメガバンクで住宅ローンを組むメリットはなさそうに思えますが、そんなことはありません。金利はネット銀行の次に低いことが多いようです。

ネット銀行の金利は大手都市銀行より圧倒的に低い!

ネット銀行で住宅ローンを組む魅力は、金利の低さです。当然ですが、ネット銀行には十店舗がほとんどありません。その分だけコストがかからないので低い金利で住宅ローンを提供できるいうわけです。

ただし、審査基準はもっとも厳しめです。最低年収の設定は、多くの場合300万円以上に設定されています。他の金融機関の多くが「150万円~200万円以上」に設定しているので、ほぼ倍の年収が必要です。また、申し込み金利以外の審査ができないことも特徴です。対面の銀行なら、「少し金利を上げれば通しますよ」と提案を受ける場合もありますが、ネット銀行ではそれがありません。

それでもネット銀行ならではの低金利は魅力的。特に住信SBIネット銀行は、2017年7月現在、「0.444%」(変動)という信じられないような低金利です。また、他の銀行で借り入れするときに必要な「保証料」は一切不要。さらに、病気やケガで働けなくなり12か月が経過した場合に住宅ローンが0円になる充実した団体信用保険も魅力です。女性の方にはガン診断給付金保証も無料でついていますよ。

仮審査申し込みはパソコンやスマホを使ってたったの15分でできます。

地方銀行は柔軟な対応をしてくれるケースが多い

地方銀行のメリットは、臨機応変に審査してもらいやすいことです。たとえば、金利1%の審査に通らなかったときでも、金利を少し上げることで通してもらえることがあります。地方銀行ならではの強みだといえるでしょう。

また、金利がやや高めである代わりに、中小企業の方やフリーランスの方でも対面で相談することで審査が通りやすくなるのもメリットです。

信用金庫は地域に住む人の強い味方!

信用金庫は、地域や中小企業の発展のために存在しています。地域に密着した金融機関ですから、そのエリアにある商店や中小企業に勤めている人が主な顧客になります。住宅ローンの金利も低めなのがメリットです。

ただし、信用金庫のメリットを最大限に活用するためには、まずは口座を開いておくことが大切になります。そのうえで給料振込や積立、公共料金の引き落とし口座に指定することでコツコツ信用を積み立てておけば、住宅ローンを借りるときも有利になります。

ちなみに、信用金庫で信用を築いておけば、将来独立して会社を興すときや住宅以外のローンを組むときにも融資してもらいやすくなります。早めに口座を開いておくといいですよ。

繰り上げ返済はメリットとデメリットをよく吟味

無事に新しい生活をはじめたら、次に考えるのは「繰り上げ返済するかどうか」ではないでしょうか。

僕の場合、繰上返済しないでそのまま返済を続けると数百万円の利息を払うことになってしまいます。これはローン返済期間である35年間のうち丸1年間は利息を支払うためだけに働くことになる計算です。これはあまりにも寂しいですよね。また、僕は34歳で住宅ローンを組んだので、35年後には69歳になっています。いまはなんとか働いていますが、そのころもいまと変わらないペースで働くの無理があります。

こういった理由から毎年1回繰り上げ返済しているわけですが、実はこれにもメリットとデメリットがあります。

繰り上げ返済のメリットは?

繰り上げ返済のメリットといえば、もちろん「利息軽減効果」です。もともとの利率によっても当然異なりますが、僕の場合このまま順調に繰り上げ返済を続ければ200万円以上の利息を軽減することができます。ke!sanというサイトを利用してシミュレーションしたのですが、この結果はなかなか衝撃的でした。繰り上げ返済の効果は絶大ですね。

メリットは利息軽減効果だけではありません。繰り上げ返済には「期間短縮型」と「毎月返済額軽減型」の2つがあります。

「期間短縮型」は、文字通り住宅ローンの返済期間が短縮される繰り上げ返済。利息軽減効果が大きいのが魅力です。一方の「毎月返済額軽減型」は、繰り上げ返済によって毎月の返済額が減っていくのが特徴です。たとえば、当初は毎月10万円の返済額だったものが、繰り上げ返済によって毎月9万5,000円に、さらに毎月9万円に……というように減っていくということです(あくまで一例です。借入金額や繰り上げ返済額などによって変わります)。年金制度に期待できない状況のなか、リタイア後に毎月の負担が少なくて済むのは非常に魅力的です。

繰り上げ返済のデメリットは?

経済的な魅力が非常に大きいように思える繰り上げ返済ですが、デメリットもあります。それは、一度返済してしまったお金は手元から完全に離れてしまうということです。わかりづらいので、少し説明してみます。

たとえば、「まとまったお金が100万円できたので繰り上げ返済した」というケースについて考えてみます。繰り上げ返済することで返済期間が短縮となり、遠い将来に対する安心ができました。

では、近い将来に対する備えという意味ではどうでしょうか。もう一度確認しますが、一度繰り上げ返済してしまったお金はあなたの手元から離れて銀行のものになってしまいます。言い方を変えれば、繰り上げ返済しなければ手元にあったはずの100万円がなくなってしまうということでもあります。当然、100万円程の繰り上げで完済できるわけではありませんが、住宅ローンは続く&まとまったお金は手元からなくなるということになってしまいます。これではあなたや家族に万一のことがあった場合、心許ないですね。

繰り上げ返済すべき? しないべき?

繰り上げ返済するかどうかについては、さまざまな人のさまざまな意見があります。

比較的多いのは、「10年間は住宅ローン控除があるから、繰り上げ返済する必要はない」「株などに投資したほうが経済的なメリットは大きい」というものです。

ただ、「借金を抱えていること自体が不安だから早く返してしまいたい」という人にとっては、繰り上げ返済によって心理的なプレッシャーを減らすほうが精神衛生上は得策かもしれません。また、株などの投資で利益を出すためには、それなりの技術が必要です。投資信託を利用して積み立てる方法もありますが、景気によっては資産が目減りしてしまう危険性があります。

なかなか複雑で一概にはいえないというのが本当のところです。

あくまで一例として……僕は繰り上げ返済をどうしているか?

僕の場合、繰り上げ返済を含めた資金計画を以下のようにしています。

・繰り上げ返済→毎年1回

・現金(銀行の普通預金)による積立

・投資信託(投信)による積立

・株への投資

これを比率順に並べると、「現金による積立=株式投資>投資信託による積立>繰り上げ返済」という感じです。ただし、住宅ローン控除の終了や家庭状況の変化などによって、このバランスを変更することも考えています。

もっともお得に住宅ローンを組むためにはどうしたらいい?

こうして書いてみると、住宅ローンの「基礎」とはいえ、本当にたくさんのことを知っておかなければならないことがよくわかります。

特に「できるだけ低い金利で住宅ローンを組むにはどうしたらいいか?」については、悩みどころなのではないでしょうか。

また、住宅ローンを組むためには、一つずつ金融機関をまわり申請書を出さなければなりません。たとえば、「まずは××信用金庫にいって、次はメガバンクの〇〇にもいって、ネットバンクの△△にパソコンから申請を出して……」という感じです。想像しただけで大変ですよね。

実は一つ、こうした問題を解決する方法があります。住宅ローン審査に一括で申請できるサイトを利用することです。「住宅ローン審査なら【住宅本舗】」というサイトなら、たった一度だけの入力で、複数の金融機関の仮審査を申請。もっとも条件のいい――つまり、金利の低い住宅ローンを組むことができます。

入力に20分程度かかるのが手間といえば手間でしょうか。ただ、自分で金融機関をまわる場合、1つの申請を出すだけで2~3時間以上はかかります。5つの申請を出したら、それだけで15時間以上です。それにプラスして、移動時間や移動コスト、労力もかかります。

「住宅ローン審査なら【住宅本舗】」を利用すれば、たった20分の入力で一番金利の低いローンを選ぶことができるのです。本当に便利なサイトだと思います。もちろん、無料で申請できますし、一括申請の悪影響もありません。

・もっとも条件のいい住宅ローンを組みたい方

・忙しくて時間がないけど、住宅ローンをしっかり比較して選びたい方

こういう方は、まず利用してみてはいかがでしょうか。

![]()

【住宅ローン】手間のかかる審査申し込みを一度で!

まずはシミュレーションから

![]()